年货节的两个月,这位快递小哥创下了高峰期日均揽收超4000单、最高单日8000单的亮眼业绩

2026-02-28

腊月的风里飘着年味。穿梭在城乡间的货车,满载年货好物与民生物资疾驰而过,在神州大地上编织出一张细密的 “年味运输网”。

2026-02-11

春节激励再加码,顺丰2亿元“增收计划”为一线员工注入“稳定感”

2026-02-10

运满满以AI 赋能订金反诈,司机受骗率显著下降

2026-01-29

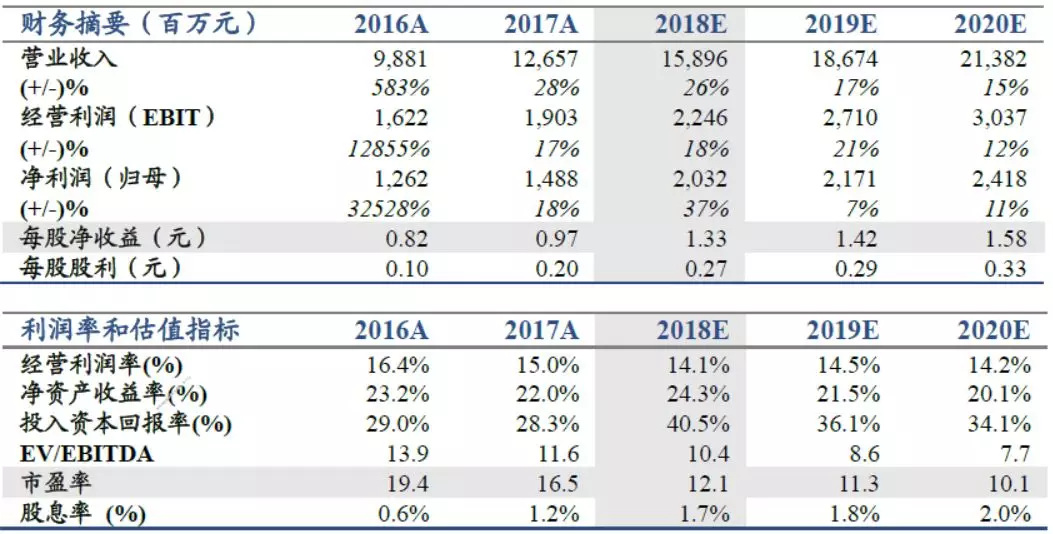

申通快递市场份额持续下行的趋势正在改变。若公司通过管理体制改善与加速投资,继续回追份额,将产生较大的超预期。

要点:

1.首次覆盖,给予增持评级。

申通快递正在进行非自营转运中心的收购,这将为投资加速与细化管理铺平道路。基于业务量增速与服务质量的初步改善,我们预计公司2018-2020年EPS1.33/1.42/1.58 元。按照PE与PB 两种估值方法,目标价21.22元,首次覆盖,给予增持评级。

2.电商快递,胜负未分。

电商快递正处中高速增长时期,类似于春秋后期,战国未至。现阶段,企业间的成本效率差异由中短期的投资差异与管理差异带来,规模尚未大幅分化,胜负未分。行业尚未强者恒强,而是你追我赶。

3.管理变革,铺平道路。

申通快递过去几年“大加盟”的管理模式,延缓了基础设施投资的进度与管理精细化的改善。2018年以来,公司收购转运中心,改善管理,若持续执行,完成变革,将为未来的加速投资铺平道路。

4.增速改善,质量提升。

2018年二季度以来,申通快递业务量增速逐渐回升,投诉率下降至行业平均以下,在菜鸟指数中的总分排名也居于前三。当行业尚未进入强者恒强的阶段,申通快递可否持续追赶市场份额,取决于管理层变革的决心与执行能力。若份额持续提升,成本下降的可能性也将增加。

5.风险因素。

行业增速骤降;网点出现不稳定因素;与阿里巴巴的关系产生变化;竞争格局的意外变化。

以下为报告正文:

申通快递是上市“通达系”中最早成立的快递公司,也是最早创新使用加盟制的企业。这一创新,使中国民营快递行业以极大的产能弹性,完成了10年27倍的增长,支撑了中国电商的繁荣,堪称全球快递史的奇迹。

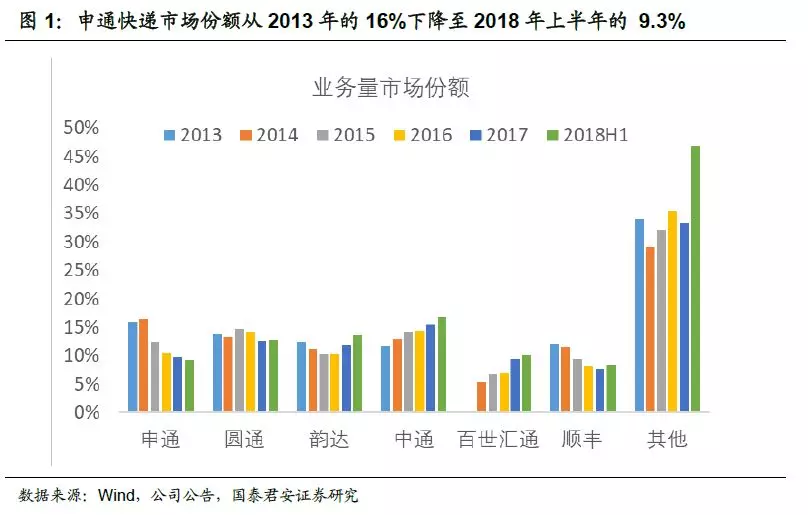

作为加盟制的探路人,2013-2014年,申通快递市场份额排名行业第一。

近几年,变化的竞争格局对电商快递企业的投资速度与精细化管理提出了更高的要求,申通快递份额逐渐下行。而2018年以来,申通快递努力全面提升管理能力。若成功执行,或将迎来份额的回升,带来超预期的增长。

一、电商快递:春秋末期,胜负未分

在国君交运行业报告“快递进化论初探之二” 《电商快递的春秋战国时代 》中,我们对“通达系”代表的电商快递的商业模式、竞争优势、发展阶段进行了详细探讨。

主要结论如下:

1. 以“通达系”为代表的电商快递与以顺丰为代表的商务快递商业模式泾渭分明,电商快递行业并不会简单复制商务快递的发展历史与演化逻辑。

2. 基于“两低一高”(低安全敏感、低时效敏感、高价格敏感)的需求属性,电商快递的商业模式,体现为对规模经济和成本效率的极致追求,类似于零售界的Costco,用“高周转、低成本”获得竞争优势。

3. 电商快递的竞争,价格战只是表象,本质上是成本效率的竞争。成本效率的竞争,短期看管理,中期看投资,长期看规模。

4. 根据成本效率优势的可持续性,我们将电商快递的发展分为两个阶段:春秋和战国。当下行业正处于春秋末期,六强跑马圈地已完成,而六强的规模尚未拉开差距,行业尚未进入强者恒强阶段。春秋末期,是企业通过优化管理加强投资,改善成本效率,迎接战国(行业低增速时期)的关键时期。

二、申通:份额回升之路

申通快递是上市“通达系”中最早成立的快递公司,2013-2014年,市场份额行业第一。

2015-2018年,在电商快递行业日益激烈的竞争中,申通快递市场份额下行,原因也许在于较为宽松的管理文化,延缓了基础设施投资速度与管理的精细化改善。

资本市场对于过去几年电商快递企业的分化趋势认知渐强,而我们认为行业现处于春秋后期,尚未确立强者恒强的稳定格局。

2018年上半年,申通正在发力改善管理体制与产能投资,若成功执行,将推动成本效率的改善与市场份额的回升,实现超市场预期的增长。

回顾:管理体制阻碍份额上升

2013-2018年上半年,申通快递市场份额从16%下降至了9.3%。这是否意味着申通快递市场份额仍会继续下行?

我们在《电商快递的春秋与战国》中提出了一个分析框架,电商快递竞争核心是成本效率,成本效率的竞争,长期看规模、中期看投资、短期看管理。

从规模差距的角度,2018上半年,申通快递市场份额仅比百世物流低0.8 pct,比圆通低3.5 pct,比韵达低4.3 pct。在规模未大幅拉开差距之前,后来者目前仍可以努力改善成本效率,缩小与领先者的差距。

而从中期和短期来看,投资与管理的差异带来成本效率的差异,进而影响各企业的价格策略与市场份额。

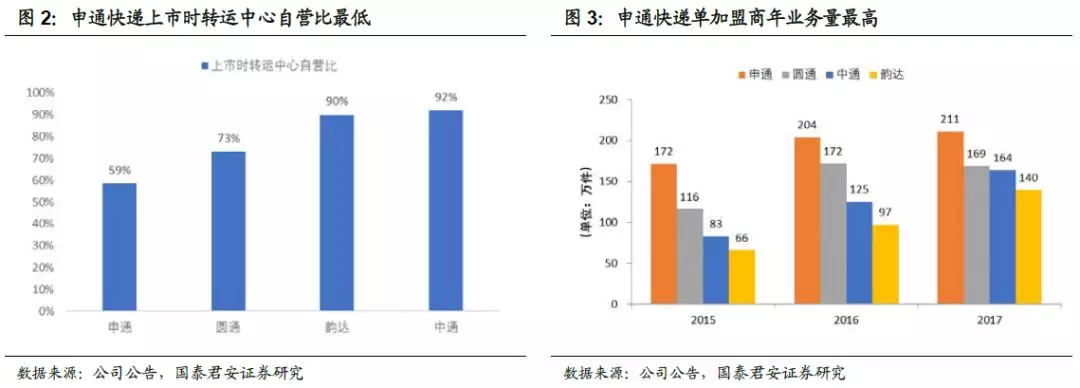

申通快递“大加盟”的管理体制,在电商快递春秋初期的跑马圈地竞争中迅速占领市场,而在当下春秋后期的精细化管理比拼中并未体现出优势。通达系企业上市时,申通快递的转运中心自营比在通达系中最低,仅有59%。此外,申通快递2017年末拥有加盟商1846家,加盟商数量最少,单加盟商业务量最高。

较低的转运中心自营比,未必有利于持续地投资于未来。较大的加盟商规模增加了加盟商抗击风险的能力,但同时较多的层级,未必有利于激活末端揽件网点的积极性,以及实现网点管理的一致性。

申通过去几年市场份额的下降,也许是源自相对宽松的管理文化。而2018年,我们看到申通正在管理与投资两个维度发生显著的变化。

管理体制变化:强化总部,赋能末端

加盟制快递就像一个生态系统,总部发挥着基础设施的建设、生态体系政策制定、以及为加盟商技术赋能等作用。

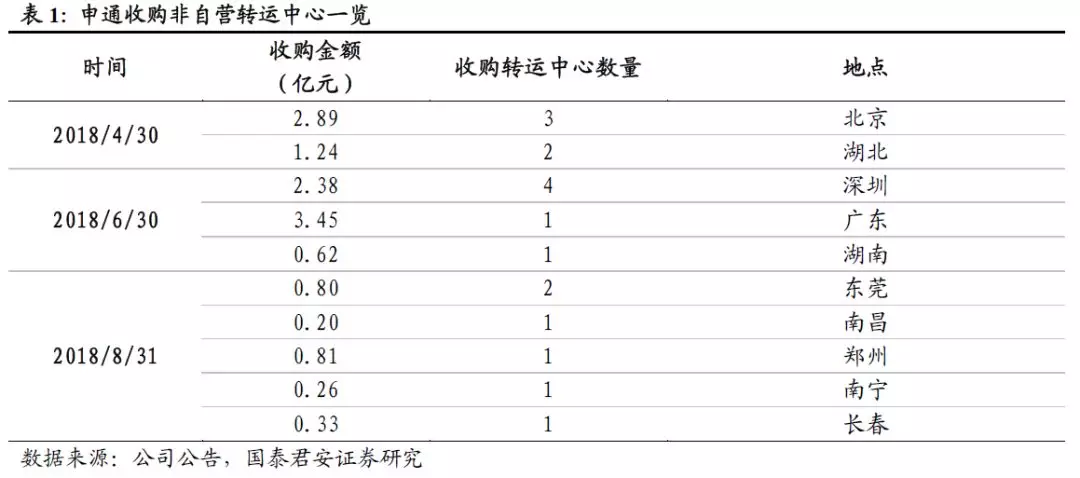

2018年,为了强化总部的基础设施建设能力,申通快递开始收购非自营转运中心。截至9月,共收购了17个转运中心,其中包含了北京、湖北、深圳、广东等重要节点。转运中心自营比例已从上市时59%提升到了80%。

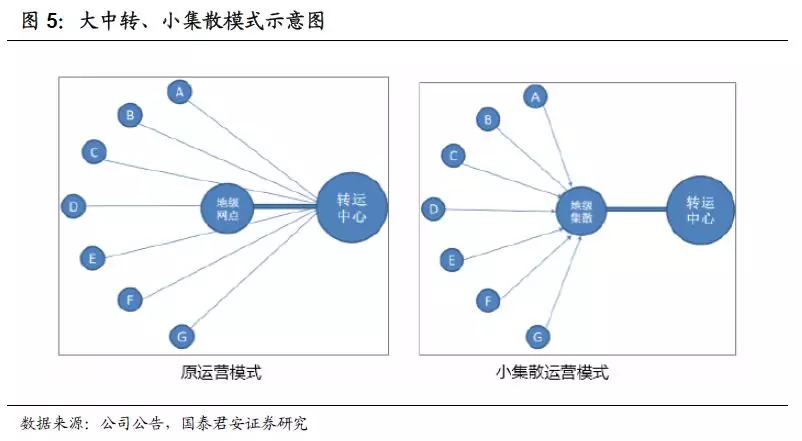

收购非自营转运中心,有利于实施中转布局“一盘棋”战略:

可实现大中转小集散布局,即大中转实行总部直营,小集散实行网点自主;

枢纽功能分级管理,特级枢纽负责一个区域与全国的对接,一级枢纽负责一个省份与全国的对接,二级枢纽负责几个地级城市与全国的对接;

三级枢纽统一布局,5年内,拟形成7个特级枢纽、30个一级枢纽、若干个二级枢纽的大中转格局;

吞吐能力超前规划,在全国实现5000-6000亩的的场地面积,实现常态约6000万件/天的吞吐能力;

实现集约运输降低成本,建立一套完整的进出港标准,最大化降低运输成本,让利给末端网点。

我们理解,中转中心直营化、强化总部统一性,有利于系统基础设施建设的前瞻性和完整性,对企业的固定资产投资决策将产生积极的影响。从中期看,有利于降低中转运输成本,让利末端网点,提升企业竞争力。

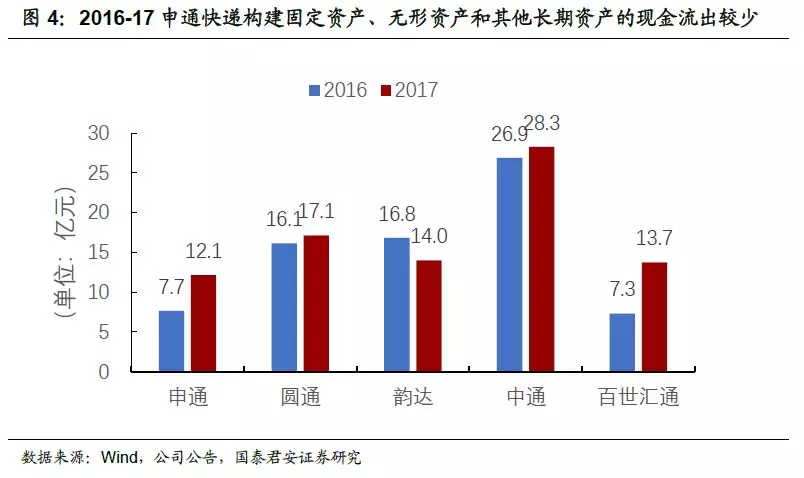

产能投资:由车辆投资转向全面投资

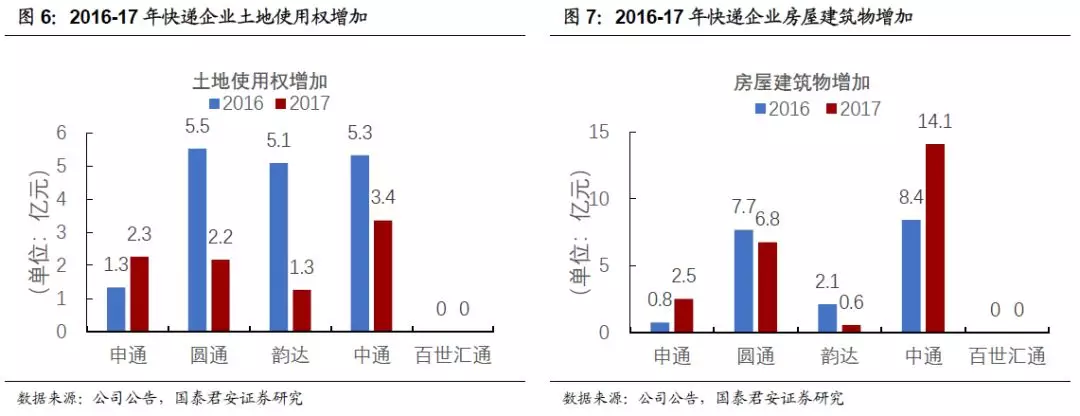

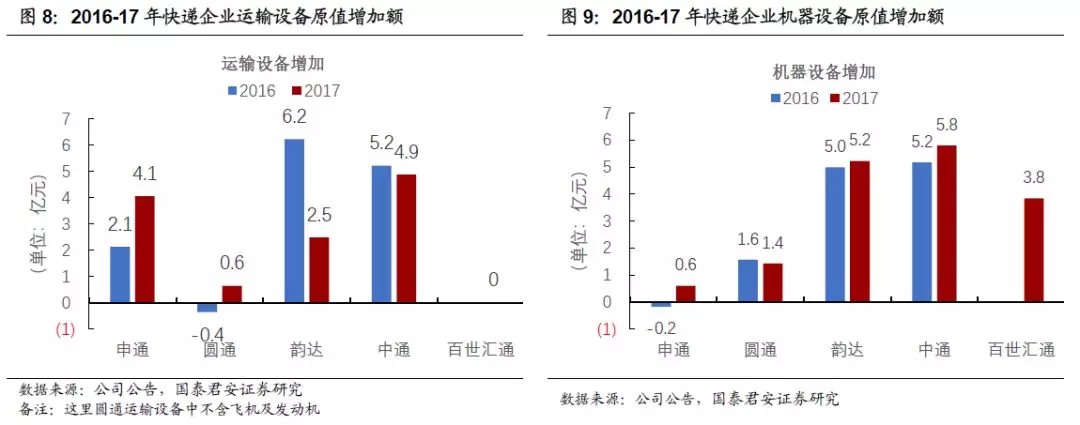

当前阶段,电商快递企业的投资主要集中在四个方面:地、房、自动化、车辆。

对比过去两年几家企业的投资方向,申通快递在土地、房产、自动化方面的投入较少,但在车辆方面的投入,仅次于中通和韵达。

截至2018年6月,申通快递拥有自营车辆2347辆,干线车辆自营率为58%。自营与第三方干线车辆中,13.5米以上车辆1,750辆,占比43%。

2017年,对自动化设备的投资也初见成效,公司完成了江阴、徐州、中山、义乌等20余个转运中心自动化分拣设备的上线使用。

土地、房产、自动化的投资更需要全局规划,统筹投资。公司在年报中也提及,过去申通快递较低的自营比,一定程度上阻碍了公司土地、房产、自动化的投资速度,导致公司难以适应快递行业标准化、集约化的发展趋势。

而公司收购非自营转运中心的措施,将为全面灵活的基础设施投资打下基础,申通快递的总部投资有望全面加速。

三、首次覆盖:增持评级

2018年,申通快递业务量增速已初步恢复,甚至超过行业增速,服务质量也出现显著改善。

我们预计申通快递2018-2020年EPS 1.33/1.42/1.58元,使用PE、PB两种方法估值,目标价21.22元,首次覆盖,给予增持评级。

1. 业务量增速初步改善

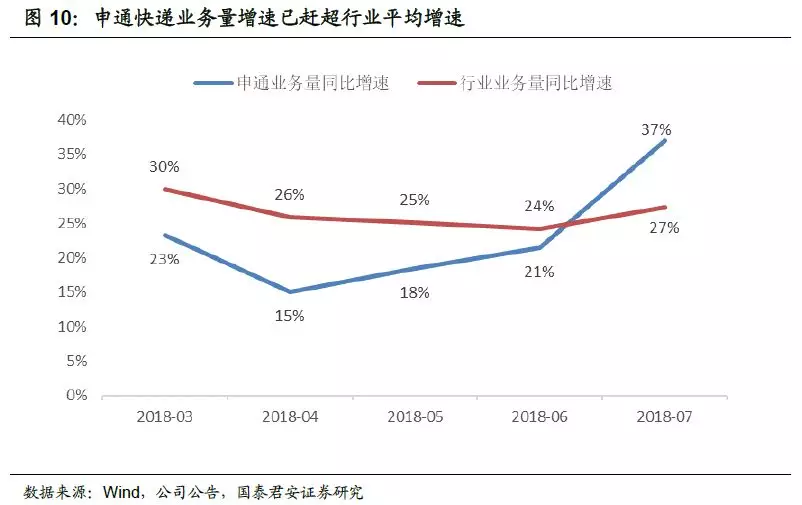

经过对管理、投资的改善,申通快递业务量增速从2018年二季度起,逐步缩小与行业增速的差距,直至超越行业增速。申通快递7月份实现了37%的增速,领先行业增速10个百分点。

2. 服务质量提升

除了业务量增速的改善,申通快递的服务质量与效率也出现了显著的提升。

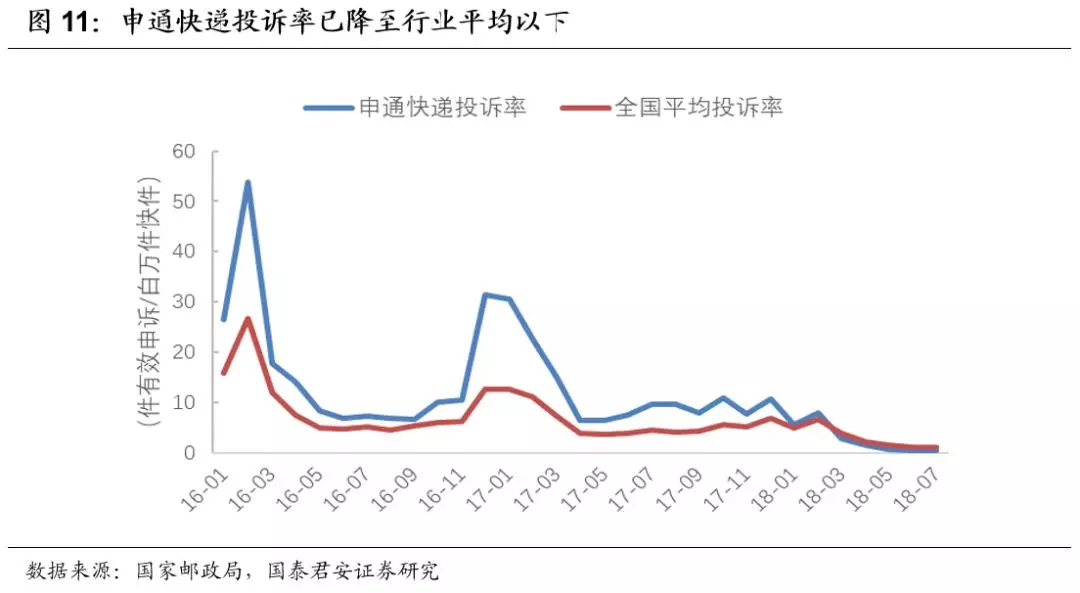

从邮政局的投诉率数据来看,自2018年起,申通快递的投诉率逐渐低于行业平均。这源于公司在三方面的努力:95543呼叫中心系统平台扩容升级;搭建省区客服管理体系;重新制定邮政申诉考核办法。

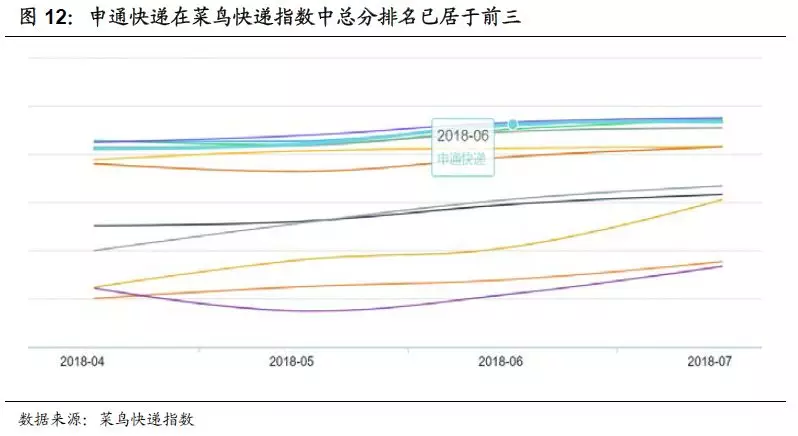

从淘宝快递指数来看,根据信息质量、投诉评价、物流时效、前端响应四个方面的考核总分中,申通快递已排名前三。

由于企业管理细节的难以观测性,我们尚难以判断申通快递增速与服务改善的持续性。但初步的改善,至少证明了,行业尚未确立强者恒强的战国格局,而是处于你追我赶的春秋后期。

3. 增持评级,目标价21.22元

我们预计申通速递2018-2020年EPS为1.33/1.42/1.58元,归母净利润20.3/21.7/24.2亿元。2018年扣除丰巢减持带来的一次性收益,预计归母净利润18.1亿元。

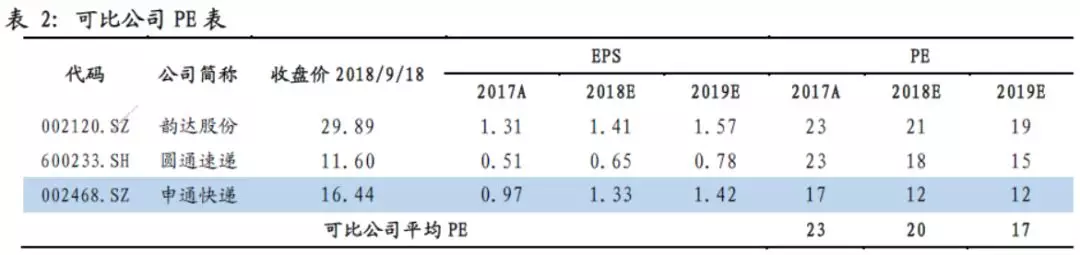

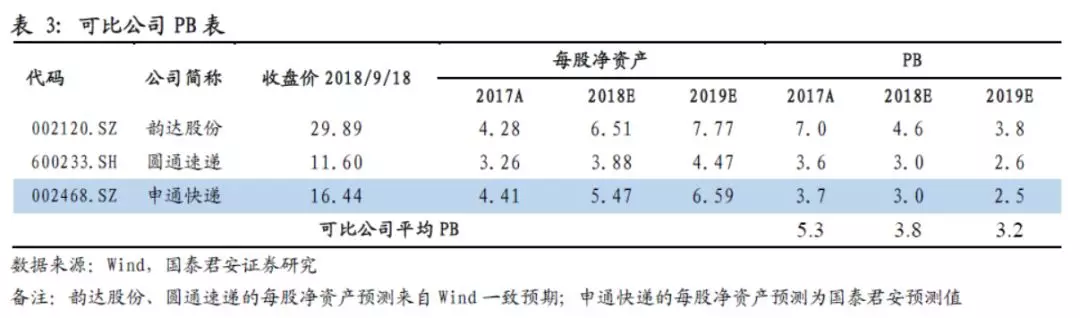

A股可比公司2019年PE平均值17倍,鉴于公司业务量增速初步回升,盈利持续性与波动尚难判断,谨慎给予2019年15倍PE,申通快递股价PE估值为21.27元。

另外,按照A股可比公司2019年PB平均值3.2倍,申通股价PB估值为21.09元。

考虑快递为轻资产公司,PE估值法优于PB估值法,给予PE估值法70%权重。综合PE、PB两种方法,首次覆盖给予申通快递目标价21.22元,增持评级。

四、风险因素

1. 行业增速骤变

我们尚未能找到快递行业业务量增速的准确预测方法,行业增速存在向上或向下超预期的可能性。对于申通快递而言,份额回升之前,行业增速若骤然下行,将在加剧的竞争中处于劣势。

2. 网点出现不稳定因素

站在外部分析者的角度,加盟制快递中加盟商的经营状况,较难观察和预测。虽然各企业都已经配备了专门负责网点管理的应急团队,但我们较难预判网点可能存在的不确定性,以及为整个网络带来的影响。

3. 阿里与菜鸟

电商快递企业50%以上的业务量来自阿里巴巴平台,若阿里巴巴调整与个别快递企业的合作,将带来极大的影响。

4. 竞争格局的意外变化

未来的竞争格局,未必只有当下的“春秋六霸”。

顺丰的电商快递战略也许会边打边调整,但其创新性地通过IT赋能供应链,应该能获得高端利基市场。京东物流的模式成本高,但毕竟具有服务口碑。

美团、饿了么和点我达等时效城配企业具有高频和需求日内高波动的特点,又不乏资本和野心。

中邮速递作为国家队的资源和决心,未来的政策取向,至少需要关注。

来源/郑武看交运

作者/皇甫晓晗/郑武

物流指闻整理发布

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层