NRF 2026 APAC(亚太零售展)将于2026年6月2-4日在新加坡滨海湾金沙会展中心举行。

2026-01-28

换帅潮为行业注入了新的动能与想象空间,而真正的胜负,将在未来 1-3 年的战略执行中见分晓。

2026-01-07

更复杂的商业环境,更残酷的商业竞争,共同压缩了「单一产品定成败」的空间。未来的经营里,我们都需要从大单品的「简化公式」去学习多SKU的「复杂方程」。

2026-01-07

腾挪存量资产,阿里资金追求“估值效率”

2026-01-07

统一步调、整合内部资源后,阿里在社区团购的竞争中能获得改观么?

就当下而言,社区团购本身并不存在多深的护城河,进入门槛并不高。

社区团购在经过2019年的“集体性失声”后,没想到会在2020年春节后因为疫情的原因,一下子热闹起来。在之前的小打小闹中,阿里终于还是选择了亲自下场。对于阿里来说,投资是一方面,让嫡系布局是另一方面,自己亲自进场,那就另当别论了。

加上政策的异动,包括相关部门对头部企业的罚款、官方媒体对互联网巨头惦记“大白菜”的批评,社区团购看起来很美,吃起来未必香甜。

事实上,阿里的全面入局,其实是有迹可循的。从阿里本身的执行的战略来看,阿里已经错失社交电商的良机,如果再错失社区团购,那么极有可能错过已经到来的下沉电商时代。

问题是,阿里所面临的行业巨变,和阿里将要做的,会得到统一吗?

01

万亿赛道

生鲜市场是目前电商零售中,唯一一个还没有诞生主导性厂商的细分行业。

无论是以淘宝京东为代表的传统电商,还是以拼多多为代表的社交电商,亦或者是以美团为代表的本地生活服务电商,仍然在跑步进场的阶段。

生鲜市场的空间非常巨大,线下商超和线上电商,对于生鲜销售线上化的布局也从未间断,生鲜电商化的尝试,一直是各大平台寻找新增长点的重要细分领域。

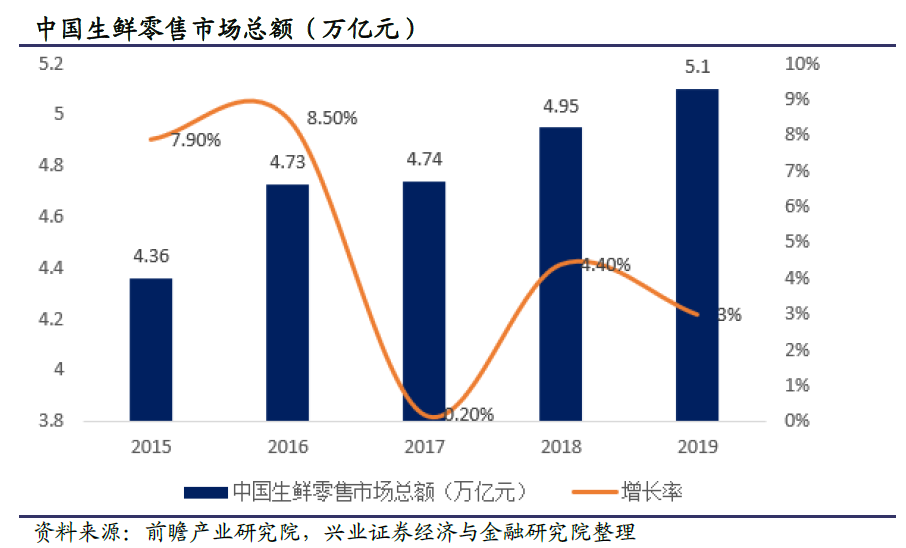

数据显示,中国生鲜零售市场的交易规模在2019年达到5.1万亿元,而且这个数据还在保持稳定增长态势,预计生鲜市场的增速将维持在3%左右。在5.1万亿的生鲜市场中,电商在2019年的市场规模约为2888亿元,同比增长 19.14%。

《中国电子商务报告2019》中提到,2019年,社会消费品零售总额41.2亿元,比上年名义增长8.0%,实物商品网上零售额8.52万亿元,占社会消费品零售总额的比重上升到20.7%。

以电商零售额在社会消费品零售额中的占比来推算,5.1万亿生鲜市场的线上零售额达到20.7%的占比来推测的话,生鲜电商的市场将达到万亿级别的。

从最近几年的发展情况来看,虽然电商的同比增长在降低,但是仍旧高于社会零售额的增长速度,随着移动互联网的普及,庞大的人口基数造就了全球最为庞大的“网民”。而电商的渗透率也随之逐年上升,2019年,线上渗透率已经增长为25.83%,但是生鲜零售的线上化率不足6%,远远低于线上实物零售的渗透率。

换句话说,生鲜电商将随着线上化率的提升,而进一步扩大电商的占比,未来的增长将会比较显而易见的呈现。增长的前提,则是基于社交软件的社区团购。

02

起于社交

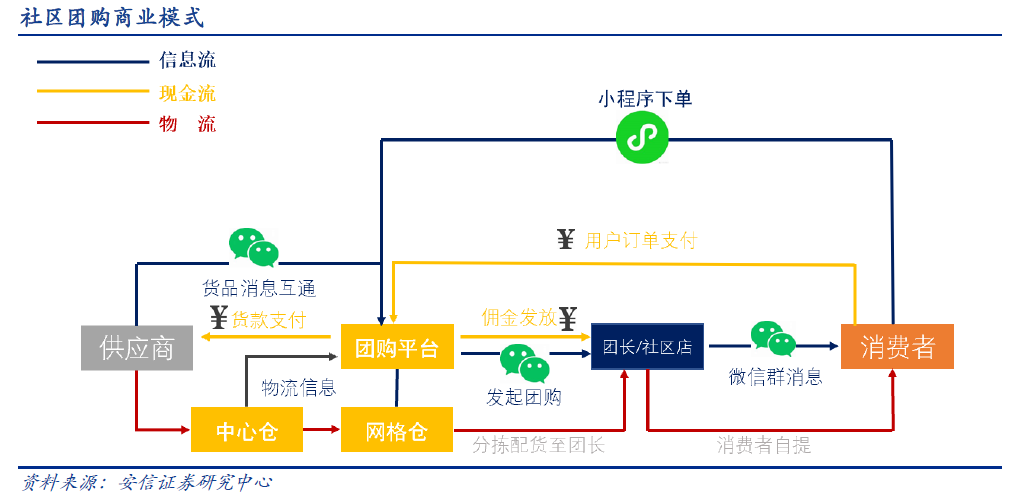

社区团购是依托社区和团长的社交关系,以微信群(或其他可组群的即时聊天软件)运营为传播手段,以实现生鲜商品流通为目的的全新零售业态,是近些年互联网行业探索生鲜线上销售的新商业模式。

本质上,社区团购是社交电商发展的延续,将社交流量由社交平台导向电商平台,相较于传统电商,具有发现式购买、去中心化流量、社交裂变等优势,但是又不完全等同于“社交电商”。

相关报告进一步指出,社区团购的本质是集社区商业、团购商业、社交电商以及C2B零售为一体的新型渠道创新。在现有流量瓶颈的基础上,实现渠道进一步下沉的新零售模式,在挖掘新用户方面,集合了这四种商业模式的优点。

“万亿市场”,“优势明显”,“又处在下沉渠道的最末端”,对于传统电商平台来说,社区团购究竟意味着什么?

首先,在泛电商赛道三巨头格局基本形成后,社区团购将是其他玩家可能突破格局固化的机会。

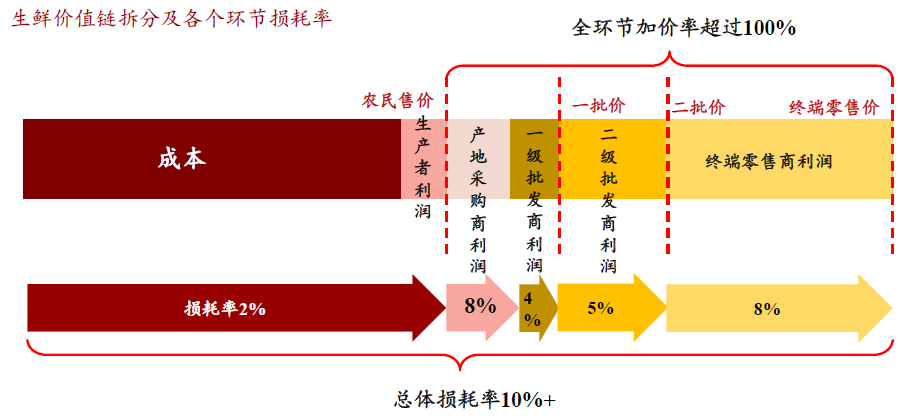

与传统商超生鲜零售模式相比,社区团购是基于现有门店资源、提供价格更优惠的产品。报告显示,相对于传统商超高昂的运营成本、门店租金和人员工资,传统商超的毛利盈亏平衡点为一直维持在35%-40%的高位,而社区团购的毛利盈亏平衡点约为25%,这中间包括了团长10%的佣金,10%-12%的仓储配送成本,3%的运营费用。

其次,借助微信等社交软件,社区团队有着天然的“熟人”流量入口,而且以熟人推荐的方式来接近新用户,使得对新用户的扩张性极强。

从用户端的视角来看,最为直观的选购方式是,通过推荐(或者拉群),用户(社区或村落居民)加入由团长(熟人朋友)基于社交软件建立的聊天群,并根据群中发布的选购信息指引,跳转到小程序或者APP上进行选购下单。这种模式下,用户天然的具备了“基础信任”,尤其对于稳定新用户来说,作用远大于“自来客”。

第三,社区团购的交易本质采用的是预售模式,即平台根据社区内的需求清单向供应商(多数为产地直发或当地批发市场)采购生鲜产品,集中到区域内的储存仓库,再分发下去,由用户去自取或团长配送。

这种方式的最大好处是有效实现“按需定采”,而不是先货后卖。

用户通过选购信息指引跳转到小程序或者APP后,所下的订单实际上并不是现有的库存,由于生鲜类保质期的问题,基于社区团购的生鲜电商,原则上是不存在“备货”这个环节的。

从小程序或者APP汇总而来的需求信息,是决定采购数量的前提,而采购的目的地,很大程度取决于所需产品的储存情况,通过“按需定采”以达到降低损耗的目的,成本自然也随之降低。

此外,社交软件所搭建的聊天环境,以及附带的支付功能,在社区团购的交易上,形成了脱离于传统电商APP的闭环,这才是真正的可怕之处:在初始信任的基础上,逐步获得客源,并在用户完成购买后,进一步形成转化和复购。

衣服鞋帽的购买率,能比生鲜高么?正常情况下,用户可以三五个星期不买衣服鞋帽,但是不能三五天不买菜。无论是线上还是线下的买菜,这都是“刚需”,而且很容易形成忠诚用户,这就直接体现在购买率和复购率上。

说到这里,其实整个社区团购的所有环节,都与“社交”严重挂钩。从根本上来说,社区团购的发展,就是基于社交软件的。以微信为代表的社交软件,提供的“群聊”服务,正逐步替代电商APP,成为新的流量节点,这个节点决定了用户下一步“跳转”的目的地,用户的留存,也是基于这一节点存在。

阿里最缺的,其实就是“社交属性”。

03

危机密布

在传统电商时代,缘于阿里本身强大的“电商”基因,让阿里有了屏蔽百度搜索抓取阿里平台上商品信息和拒绝来自微信端访问请求的底气。

但是,在社区团购这个新兴的交易行为里面,没有“社交”属性的阿里,实际上是处于窘境的。

从“沟通”这个角度来看,在可供统计的软件中,阿里的占比并不小。千牛(旺旺)已经是全球第二大即时聊天工具,淘宝本身集成的聊天界面的易用性也已经大幅度得到改善,一直承载阿里社交梦的支付宝,如果真要搭上“社交”的话,甚至本身的装机量比千牛还要高。

但是,千牛本身“PC软件”的属性太重,移植到手机端的千牛,实质上真的不能称之为聊天软件。淘宝本身的传统电商APP平台的标签,很难让人联想到可以用他来进行沟通和聊天。至于支付宝,很大程度上仍然是一个支付工具,即便是投资的微博,也仅仅是集成了聊天功能的信息流平台。

阿里在社交领域的失败,其实是社交电商崛起、社区团购来临后,毫无建树的主要原因。

在以“社区(村落)”为中枢,通过社交软件提供的聊天群,成为连接线上和线下的分流节点。阿里在传统电商的护城河,被以拼多多为代表、具有“社交”属性的电商企业从最薄弱的环节冲破,而且直接冲进了最为核心环节:下沉市场。

在拼多多依靠微信破圈而出之后,阿里方面急忙推出淘宝特价版,以应对拼多多的冲击。在拼多多最新财报宣布用户数达7.88亿,成功超过淘宝,成为中国用户规模最大的电商平台后,淘宝特价版在推出一年后,用户数达到1亿。

要知道,这还是建立在阿里各大平台不断导流的基础上实现的,比如淘宝、天猫、支付宝甚至微博都在一定程度上,向淘宝特价版在导流。在刚过去的春节长假,阿里的所有活动,几乎都有一条:下载淘宝特价版。

缺少社交属性的阿里,似乎对腾讯的态度也有所松动。3月25日,据36氪报道,阿里巴巴副总裁、C2M事业部总经理七公(本名汪海)表示,阿里提交了淘宝特价版小程序的申请,期待和腾讯的合作,但申请仍在审批中。

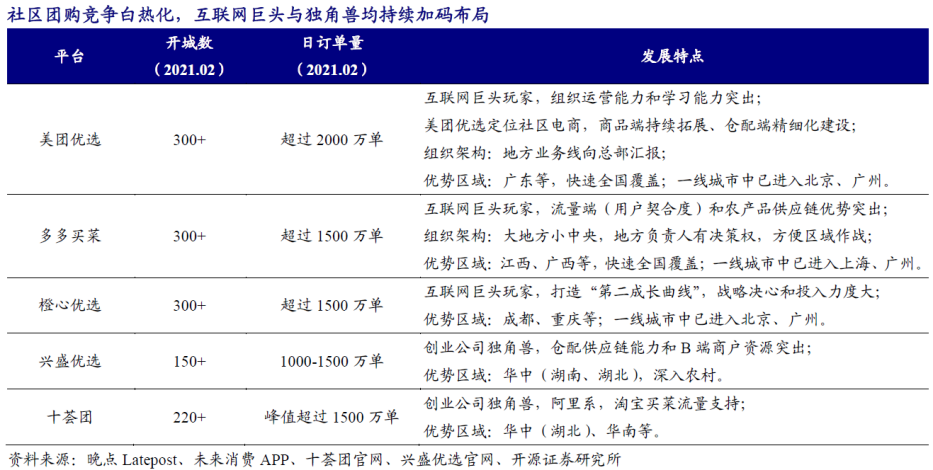

如果仅仅一个拼多多的话,阿里应该也不会这么急。更为棘手的是,拼多多孵化出来,同样依托微信流量、加上拼多多APP的导流而发展起来的多多买菜,从规模上来看,覆盖城市已经超过300个,日订单1500万以上。

自2020年7月开始组建“多多买菜”首批团队以来,多多买菜以“闪电战”的速度进行推进城市覆盖,8月初小程序进入试运营阶段,就马上砸10亿补贴争抢团长,才有现在的规模。

与多多买菜砸钱抢团长不同的是,美团优选则完全依托微信流量、APP导流以及线下庞大的外卖小哥,在美团优选成立后,本身就没有太高壁垒的社区团购,迅速在美团外卖的强大地推上形成了覆盖:有外卖的地方就有外卖小哥,有外卖小哥就可以嫁接社区团购。

买菜和点外卖,实际上就是一样的东西。只不过一个是买现成的熟食,一个是买生鲜干货。美团做到2000万的日订单,相对于外卖的规模来说,提升的空间还非常大。再加上跨界的橙心优选和根正苗红的兴盛优选,他们背后都有一个熟悉的身影:腾讯。

而腾讯最大的属性,是社交。

已经C3轮融资的十月荟,明显是头部几家中最为乏力的一家,即便淘宝首页有淘宝买菜导入,依旧不如其他几家,在社区团购方面,不是十月荟做的不好,而是因为他背后的是阿里,从这个角度看,得不到微信的流量扶持,也是意料之中的事情。

事实上,阿里也不是不努力。

通过淘宝导流的淘宝买菜,来直面多多买菜的竞争;通过饿了么、盒马鲜生接入买菜,与美团优选打擂台;通过投资的十月荟,来与兴盛优选对抗。可能阿里唯一没有想到的是,滴滴还会跨界推出个橙心优选,难道哈啰出行上快有买菜的按钮了?

在这场电商大变革的当下,我们所看到的,是阿里二十年来搭建的电商霸主地位,正受到不断的冲击,这中间最大的变数,在于阿里自身。

04

化繁为简

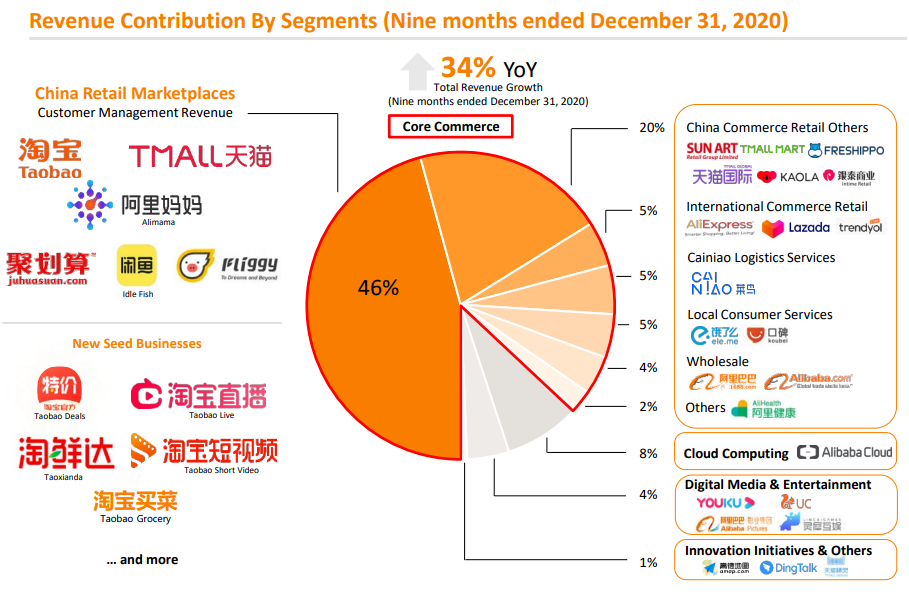

2月2日,阿里发布2021财年第三季度业绩,截至2020年12月31日止三个月内,集团收入2210.84亿元人民币,同比增长37%;扣非净利润同比增长27%至592.07亿元,经调整EBITDA同比增长22%至683.8亿元。

从业绩来看,阿里给市场、用户、投资者的印象就是一个字:稳。

从这种稳健中,几乎找不到犯错的地方,但是偏偏就是在“无错可犯”的市场中,阿里眼睁睁看着拼多多从眼皮子底下成长起来,用户规模甚至超过淘宝。

坊间认为,最大的原因是淘宝现在的平台体系,对于中小卖家,尤其是数量众多的C类卖家、白牌卖家不友好。但实际上,淘宝本身的C2C属性,变化并不大,B2C的部分,在淘宝商城独立、改名天猫商城之后,其实已经完全分割成两个在阿里平台上不同的运营环境。甚至为应对拼多多的崛起,甚至从淘宝中再次分裂出淘宝特价版。

唯一能解释的,就是阿里系社交基因的缺失,导致在移动互联网时代,随时随地沟通与购物的体验,被社交撕破。

另一方面,在社交电商进化到社区团购的时候,阿里选择了全面布局,而不是力使一处。

阿里的想法是选择可竞争的业务来完善生态,比如外卖领域的饿了么与美团、根正苗红的社区团购十月荟与兴盛优选、菜鸟驿站代表的物流系与京东物流后面的京喜(京东超市),甚至盒马鲜生与生鲜起家的永辉超市。

看上去阿里在每一个细分领域都有选手,而且都不弱,但是就是打不过对方,始终无法真正的占到优势。阿里的社区团购,这种扶持小弟、四面出击的方式,显然是不适合与具备微信流量扶持的腾讯系竞争。

3月20日消息,阿里近期成立了MMC(买买菜)事业群,由戴珊负责,聚焦社区团购,邹志俊负责渠道,汪庭祥负责运营,陈明负责供应链,郭威负责技术。

这五个人中,除了负责技术的郭威,其他四人来头都不小。其中,戴珊是1999年加入阿里巴巴集团,为公司创始人之一,2019年12月代表集团分管盒马事业群,并自2017年1月起担任B类事业群总裁;邹志俊加入阿里之前,是创业公司妙生活创始人兼CEO,妙生活是成立于2015年、主打水果生鲜的电商O2O平台;汪庭祥是天猫超市消费者运营总经理,曾是天猫供应链的法定代表人;陈明是盒马优选事业部负责人,此前在京东是侯毅的管培生,追随侯毅之后现在是盒马最年轻的P9。

在本月初的内部会议上,戴珊表示,针对社区团购项目的投入不设上限,目标是“最迟到7月1日,拓展到22个省域,件单量超越拼多多、美团,成为行业第一”。

从人员配置、内部目标上来看,阿里的亲自下场,其目的非常明显,就是要暂停此前放任的内部竞争状态,整合菜鸟驿站、盒马集市、饿了么等内部不同赛道的业务,以全新的品牌投入到社区团购。

从投资、内部赛马,到整合资源,亲自下场,可见阿里在社区团购上,已经“下了血本”也要拿下。

不过,面对日单已经超过2000万件的美团、接近2000万件的多多买菜,以及1500万件以上的橙心优选与兴盛优选,阿里手中的牌并不多。

即便菜鸟驿站有全国最为密集和发达的物流网点(四通一达),但是在效率上却不如京东物流,甚至不如滴滴的跑车大军。

饿了么下面的蜂鸟专送,实际上和美团的外卖小哥相比,人数一直处于下风,而且外卖市场饿了么已经被美团甩开。

盒马鲜生的定位,意味着不可能真正的下沉到社区,下沉到乡镇,甚至村落,这种最基层的社会组织,其实定位偏高端的盒马鲜生是不容易接触到的,最容易获得这些客户是多多买菜。

十月荟覆盖范围有限,而且区域过于集中,湖南湖北之外,还看不到有效的进攻,不用说肯定是不如兴盛优选的。

那么,在只记得第一、不知道第二的战场上,阿里的这种模式,真的能让它在统一步调、整合内部资源后,获得改观么?

来源/新眸(ID:xinmouls)

作者/祝一一

编辑/栖木

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层