Temu重仓中国供应链,再造一个拼多多

2025-12-19

刘美容在拼多多驿站为村民们查找包裹。李雨恒▕摄

2025-12-16

拼多多“千亿扶持”助力做强赣榆紫菜产业

2025-12-16

为什么USPS总是“紧绷”,而中国快递企业却能够持续进化?

2025-12-12

百果园是怎么做到第一的?水果零售是不是一门好生意?下沉市场美好吗?

一条视频,把IPO进程中的百果园送上了热搜。

视频中,在百果园的门店里,店员将小凤梨标签打成了更贵的大凤梨标签,把发酵出酒味的瓜做成果切上架,发霉的苹果放在一边不管。

这与百果园的“高品质”定位反差巨大。

事情发酵之后,百果园致歉称,涉事门店已停业整顿。上海消保委对此评论,近年来很多侵害消费者合法权益行为都与加盟店相关,品牌不能一味追求扩张速度而疏于对加盟店的管理和监督。

通过加盟扩张,百果园坐上了线下水果连锁店老大位置。创始人余惠勇在2016年提出了万店计划,进行全国化的地域扩张也是上市募资的用途之一。

为了扩张,百果园不到两年的时间向资本市场发起了三次冲击。

那么,在门店达超过5000家的当前,百果园还能复制原本的成功路径吗?高端的百果园赚钱容易吗?赚的是什么钱?

01

净利率不到3%:

百亿连锁店赚钱难

2002年7月28日,深圳福华路开起了第一家百果园水果店,这是中国的第一家水果专卖连锁企业。

当时的余惠勇,看到了连锁经营在沃尔玛、麦当劳身上的成功,决心将其复制到水果上。

地处繁华的核心商圈,门店开业的第一天,百果园就门庭若市,足足赚了19000元。当天晚上,店面打烊后,余惠勇全身上下控制不住地颤抖,下了必须加快速度开店的军令。

“广东人喜欢8这个数字,那就逢8开店,且一个月不能少于3家。”

彼时,正值中国城市化进程加速,购买力向城市集中,百果园也搭上了时代的顺风车,通过开放加盟与自营模式,一路扩张。

当然,扩张的前提是,消费者的认可。

在产品上,百果园通过产品定级、“三无”退货标准(无小票、无实物、无理由都可以退款)等强化着“好吃”这一卖点。

“好吃”背后是产业链的支持。早在2007年,百果园就开始投资上游果园,通过为种植基地提供农业技术、信息技术,以改造供应端。目前,百果园已经打通了水果零售行业的上中下游,涵盖种植、研发再到渠道销售。

截至2014年,百果园共开出近千家门店,余惠勇成为了广东地区名震一时的“水果大王”。

扩张虽然打响了百果园的名号,但随之带来的资金、运营和管理三座大山,压得余惠勇喘不过气。2015年,百果园开始积极引入外部资本。

公开资料显示,百果园从2015年至今共获得8轮融资,其中不乏广发、深创投、中金公司、中植资本等知名机构。

有了资本的加持,余惠勇于2016年提出了万店计划。他希望有一天,百果园能占到中国水果零售行业10%的份额。

自此之后,百果园开店的步伐迈得更快了。

截至2021年底,百果园已经开出了近5300家门店,从夫妻店坐上了全国水果零售行业的头把交椅。

随着招股书的披露,我们发现这家收入破百亿的水果公司,赚钱能力并不似其定位和产品价格那样高端。

先看收入。

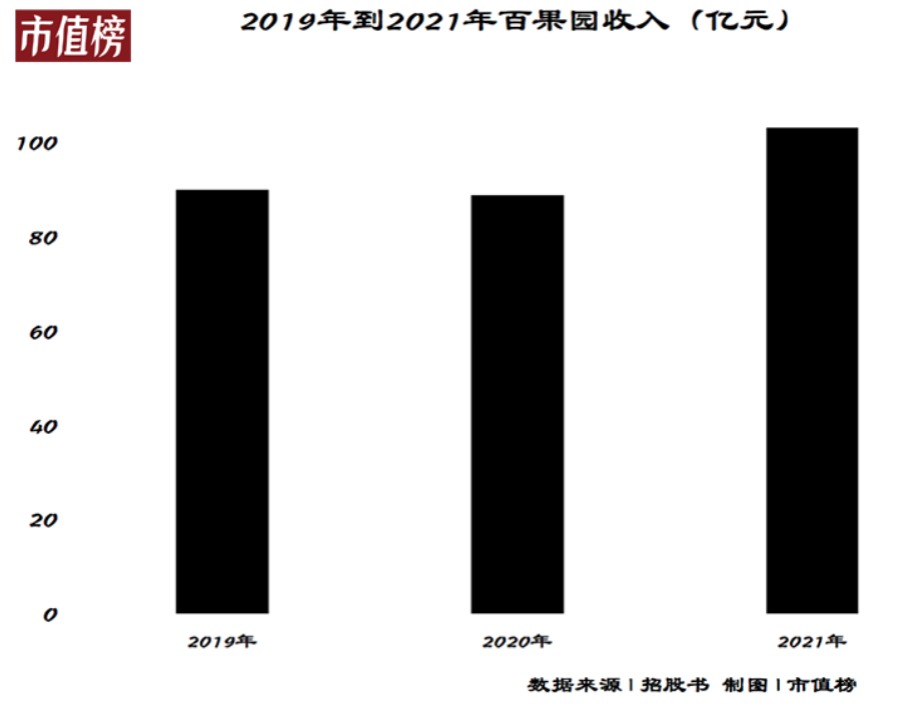

2019年、2020年和2021年,百果园的收入分别为89.76亿元、88.54亿元和102.89亿元,显然,受疫情的影响,2020年的收入出现了短暂的下滑。

两年的平均增长率为7.3%,超过了行业整体增速,但也不可否认,作为接受资本市场检阅的公司,这样的成长性不是那么具有吸引力。

在这百亿元收入中,加盟门店贡献率超过八成,虽有所下滑,仍是最主要的营收支柱。

从销售的产品来看,尽管余惠勇曾说这辈子就做一件事了,一心一意做水果,百果园的品类还是涉及到了蔬菜、鲜肉及海鲜产品、粮食及油、奶制品等。

当然,最主要的还是水果销售,收入比重超过95%。

再来看利润率。

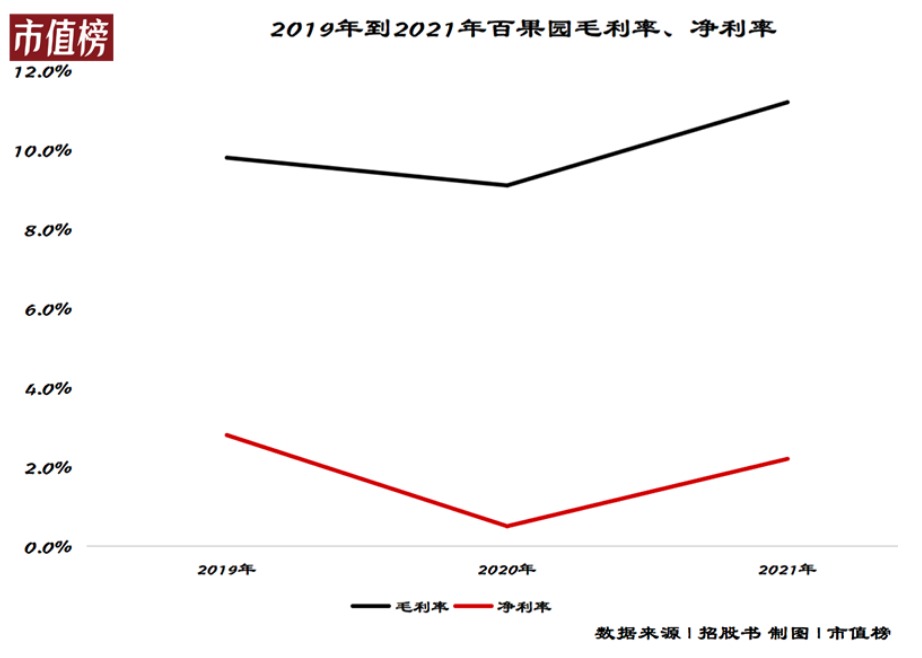

招股书显示,百果园2019、2020和2021年的毛利率分别为9.8%、9.1%和11.2%;同期,净利率分别为2.8%、0.5%和2.2%。

从低廉的利润率可以看出,水果连锁,是一门弯腰捡钢镚的辛苦生意。

02

为什么不赚钱?

百果园毛利率、净利率较低和整个水果行业特性息息相关。

分散,是水果行业的最大特点。上游,种植户分散、规模小,缺乏标准品质体系及培育优质水果的技术;中游,物流公司以区域性小企业为主,运输能力、服务水平质量参差不齐;下游零售端,农贸市场、专卖店、电商、商超零售和夫妻店,渠道多样。

根据弗若斯特沙利文数据,按水果零售额划分,百果园在水果零售行业市场份额排名第一,但是公司在整个市场中占据的份额仅为1%,而前五大参与者一共也只占有市场3.6%的份额。

两端分散,玩家众多,以及高达35%—45%的损耗率和高冷链成本,使得毛利率低下,是水果零售商普遍面临的问题。

百果园的营业成本中,占比最高的就是销售的水果,2019年—2021年,分别占销售成本的96.2%、95.2%及95.3%。第二大成本就是支出,占营业成本的1.6%、2.4%和2.2%。

行业特性是不可避免的难点,可是百果园的盈利能力也被其苦心经营的线上渠道卡脖子。

早在2008年百果园就上线了网上百果园,2016年又随后上线手机App百果园等。线上销售的效果却不尽人意。

招股书显示,2019至2021年,百果园线上渠道收入分别为3288.9万元、2.79亿元、3.26亿元。以2021年为例,线上渠道订单量占比约为23%,收入占比只有3%。

线上渠道之所以卖得多,收入占比少,和百果园本身的线上策略相关。

为了提高会员基数与活跃度,百果园会给付费会员提供一些促销活动和专属福利,对应的百果园赚取会员费作为收入,而会员费并不计入线上渠道收入。由此可见,线上渠道卖得比线下便宜也就导致其收入占比相对较低。

可是,线上渠道的成本却一点也不低。

以2020年为例,百果园为了应对生鲜电商、社区团购的竞争,积极延展大生鲜业务熊猫大鲜。与水果行业相同,大生鲜行业的毛利率也很低。再叠加线上订单数量的上升,配送费用包装费用增加。

2019年—2021年,线上渠道的毛利率分別为2.8%、-4.9%、-0.3%。

总体来看,本就微薄的收入,叠加高成本,百果园线上渠道并没有给公司赚多少钱,反而拖了后腿。

那么理所当然,我们会认为百果园的利润来源是线下销售水果,这个答案只能算对了一半。

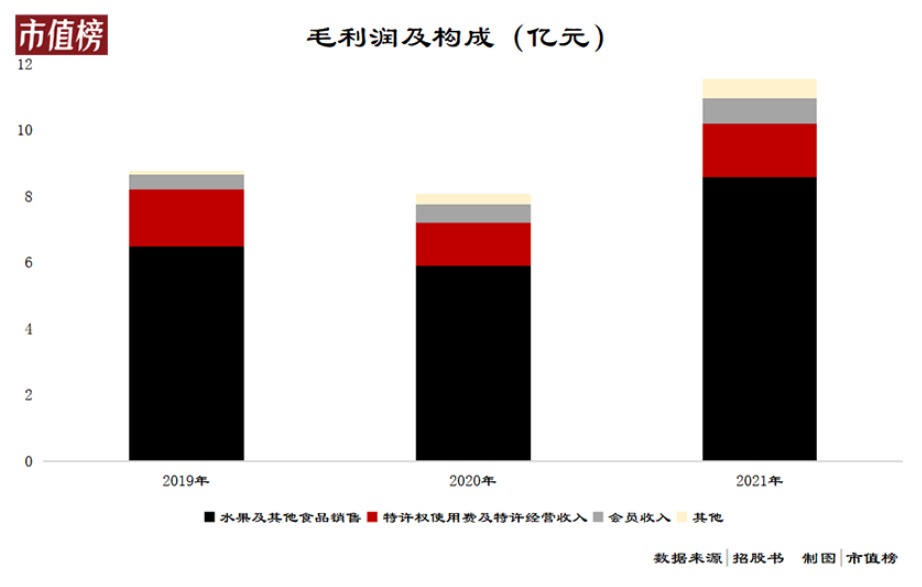

在百果园的收入体系中,会员收入和特许权使用费、特许经营收入(与加盟相关)及其他,尽管占比不高,但由于这部分收入没有对应的成本,所贡献的毛利率为100%,对毛利润的影响较大,2019年至2021年,合计占毛利的24.5%、25.3%、23.2%。

03

下沉故事能讲好吗?

成长性不强、利润率不高的水果生意,不是投资者爱买单的故事。

上文提到,百果园自2015年以来,拿到了多轮融资。早期资本天图曾表示,预计百果园3到5年内上市,现在已是第七个年头。

根据招股书,百果园在2021年10月产生最后一次股权交易中每股价格为8元,对应15亿的总股本,百果园最新估值在120亿元左右。

而2018年,百果园的投后估值已经到了百亿元。尽管后来传出了600亿估值,不过这大概率是传言。

从百亿元到120亿元,三年时间估值增长20%,对普通人来说,这样的回报率显著高于存款和理财,但远不能满足一级市场投资者的要求。

二鸟在林,不如一鸟在手。当一级市场的估值增长乏力时,落袋为安是更稳妥的选择,而最符合各方利益,且时间成本、交易成本等综合成本较低的退出渠道无疑是上市后二级市场套现。

那么,如何得到市场的认可,为资本铺上一层较厚的安全垫?

弗若斯特沙利文预计,2021年——2026年,水果零售行业的年复合增长率为7.6%,这明显不是一个有想象力的赛道。

根据招股书中的募资用途,可以看到百果园打算继续进行门店扩张以提高占有率。方式上,既包括以现有的方式开店,也可能以区域性的水果零售商为目标,通过外延式并购获得渠道品牌及进入相应区域市场的机会。

事实上,百果园登上中国最大水果连锁零售商的宝座,就得益于收并购。

早在2014年,百果园便开启了买买买计划,陆续并购了果多美、水果电商一米鲜,完成线上线下全面布局;之后,百果园又兼并了南京鲜时代、长沙绿叶水果等区域水果连锁品牌。

百果园扩张前景如何?是否能重新复制其原本的成功路径?

从过往的业绩来看,百果园的单店收入在2019年—2021年分别为207万元、187万元、190万元。整体单店收入呈现难以向上突破之势,也远比不上第一家店单月41万元的销售额。

所以,百果园收入的增长很大程度上由门店数量驱动。

首先,在扩张的过程中,百果园必须要面对投资者的几个质疑:

1、视频曝光的问题,在多少门店存在?

2、加盟店越来越多,百果园能不能解决管理问题和产品质量问题?

3、假设变质的水果没有“物尽其用”地部分销售给消费者,而是处理掉,会不会让本就微薄的利润率雪上加霜?

其次,扩张到哪儿?

与定位人群相匹配,百果园的主阵地位于一二线城市。在一二线城市里,精品水果售卖渠道丰富,除了超市、便利店,还有盒马、叮咚买菜、每日优鲜等。

据《第三只眼看零售》报道,百果园早在2018年就瞄上了下沉市场,2021年新开门店中三四线城市占30%,且2022年预计达到40%,四五线城市也成为了百果园的发展目标。

四五线城市也没那么好拿下。

下沉市场本地独立水果店由于代理层级多,没有相对完善的产业链,同等品质的水果,百果园具有一定的价格优势。

但下沉市场消费者在菜市场等小商贩处购买水果依然是主流,高端水果市场相对依旧有限。

百果园的下沉故事讲不讲得通,要看下沉市场的消费升级之路走得如何,至少在短期,谁都不敢说这是一件具有确定性的事。

来源/市值榜(ID:shizhibang2021)

作者/王玲

编辑/何玥阳

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层