外卖战火,烧向海外。

2025-12-12

这不是结束的开始,只是开始的结束。

2025-12-10

一个新时代的开始。

2025-11-14

速卖通向上,Temu 向下

2025-11-10

烧钱血战之下,平台方和餐厅方盈亏几何?烧钱可以持续到什么时候?最可能的妥协点出现在什么位置?

一、外卖市场当前格局

外卖平台格局基本确立,美团取得60%份额独占鳌头,饿了么以约30%市占率位居第二;阿里收购饿了么之后投入30亿美元烧钱到底,饿了么将并购得来的百度外卖改名饿了么星选,差别定位至白领市场。

饿了么并入阿里之后,接入阿里外卖平台和88会员生态,配送端蜂鸟与盒马逐步打通,专攻3km生活服务,投入十亿首战双11获得新零售订单同比增长81%、用户量同比增长72%的成绩。美团投入所有力量捍卫第一位置,而饿了么短期没有盈利考核,频繁喊话美团,追求市场份额。

烧钱血战之下,消费者固然得益,但平台方和餐厅方盈亏几何?烧钱可以持续到什么时候?最可能的妥协点出现在什么位置?

本篇从平台方和餐厅方模型分别入手,拆算低价策略下,外卖平台和餐厅作为供给方两大参与者,可以承受怎样的引客战略;并探讨对于需求方消费者而言,可以承受的外送费上限水平。

二、外卖平台方:佣金率和日单量的敏感性测算

由于饿了么成本和收入结构不透明,我们取美团2017年财报数据进行计算,并以今年经营数据为基础进行推演。

(一) 外卖平台收入端

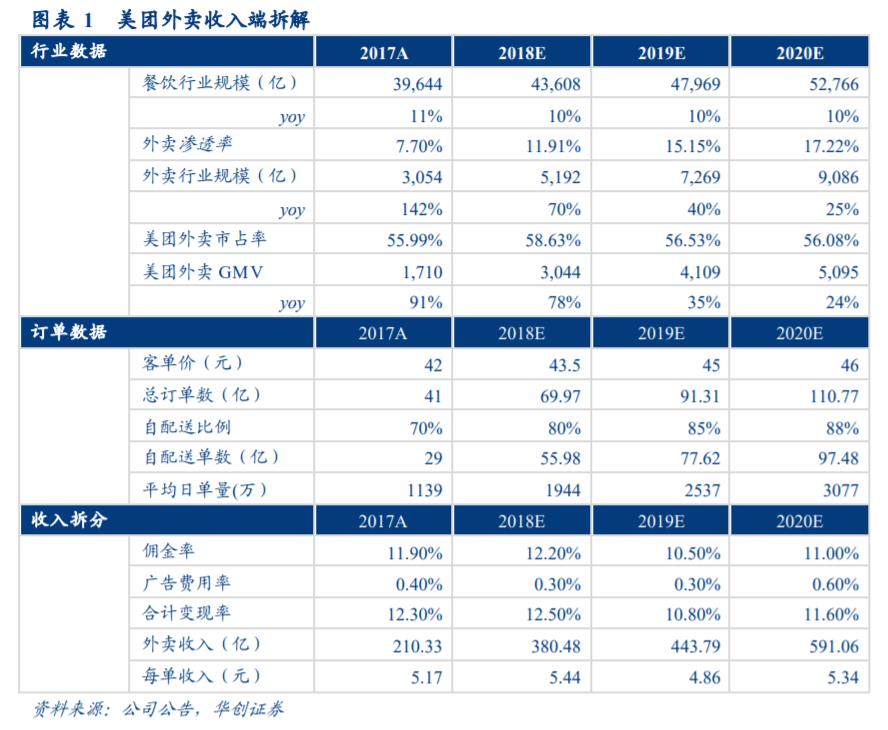

从美团收入数据来看,2017年美团外卖的整体变现率(收入/GMV)为12.3%,其中佣金率为11.9%,广告服务收入占GMV比例为0.4%,我们认为保持12%的佣金率、将广告服务收入占GMV比例提升到1%,总计13%的变现率是短期内可期的目标。

从订单数据来看,2017年美团订单数41亿(将新零售等少量订单也看作餐饮外卖订单),其中自配送订单占比70%达到29亿单;客单价42元,变现率12.3%的情况下,平均每单收入5.17元。

(二) 外卖平台成本端

1、外卖业务成本拆分

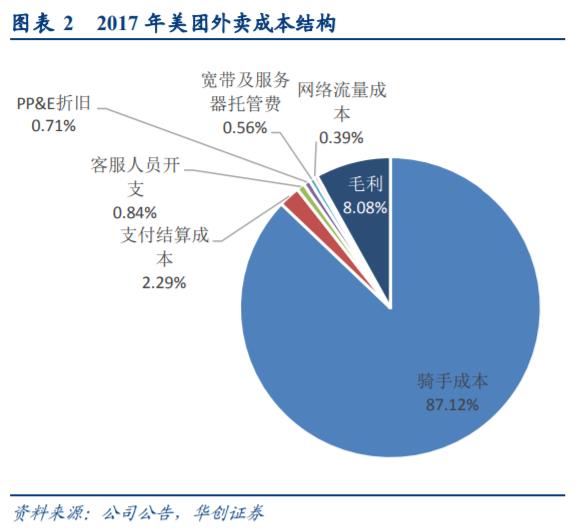

2017年美团外卖部门毛利率为正(8%),整体来源于高毛利业务(非自送订单)补贴低毛利业务(自配送订单),同时在操作上不同订单按照是否采用美团专送、是否平台独家来收取不同扣点率;2018H1美团继续提高自配送订单占比。此外,补贴等营销活动优先扣减收入,不足再记为费用。

外卖平台方的主要成本在配送。事实上,外卖的完全成本应该分为以下几项:

1)单笔配送费:随每单产生的实际配送成本:包括消费者自付和平台承担。

2)不随订单线性变化的固定/半固定骑手成本:包括员工置装费、培训、车辆等。

3)外卖部门其他成本:研发投入以优化线路、建设系统,客服人工、营销费用等。

4)集团分摊到外卖部门的SA&G和交易用户奖励费用。

由于第三项不可考,第四项需要根据最新报表进行重构,本篇拆算集中于前两项成本,将此二项合并称为配送成本。根据草根调研和比对,2017年每单骑手计件成本约为7.5-8元。

2、成本模型关键假设

根据美团财报,2017年美团外卖销售成本193亿,主要为外送成本(骑手成本183亿)。由于非自送单的“配送费”收支两端均不在公司报表以内,因此将骑手成本均摊到29亿的自配送订单,则每单产生6.3元外送成本,高于每单收入。

而这部分外送成本还应该包括骑手底薪(按1000元/月计算)、油费、置装、培训、招募成本、车辆和设备折旧等,不是完全按单量线性增加的成本。

则对于美团自配送订单,我们认为有两种记账可能:

1) 假设实际每单7.9元的计件成本,用户支付的外送费应该是直接划拨给骑手,收支两端均不进入公司表内。即,每单用户支付3-5元外送费直付骑手,平台从佣金收入里再取一部分补贴骑手,并支付底薪等固定和半固定成本。

2) 17年前外卖行业为争夺规模,补贴较多,直接冲减了收入;用户直付的外送费可能已经进表,但外送可以确认的实际佣金收入较低,导致账面总收入无法判断是否含有用户支付的外送费。

由于第二种假设会导致对实际佣金率失去判断依据,为简化模型,此处我们选取第一种假设,并假设每单消费者实际有效支付3元外送费;对非美团专送,此部分收支均不进表;对美团专送,也处理为直付骑手,由此建立假设如下:

美团支付的骑手单费7.9-3=4.9元,除单费之外其他骑手成本约6.3-4.9=1.4元;按照披露,2017年专职骑手日单量为26单,1.4元*30天*26单≈1100元,此部分看作固定和半固定成本(底薪等)是合适的。

其他骑手成本1.4元/单,则骑手成本中的固定/半固定成本约1.4元*29亿单=40.6亿,这部分包括底薪、置装、培训等费用,按17年全年30w有效年化骑手计算,每人1.35w,这部分会随用人成本提升而上升。

外卖部门其他销售费用10亿(销售成本193亿减骑手成本183亿)看作和总单量相关的变动成本,如研发投入、建设系统,客服人工、营销费用等。10亿对应总单数41亿单,则每单其他销售费用0.25元。

对标快递行业(外卖骑手薪资略高于快递员待遇),骑手期望的薪资水平与日单量正相关。同时,对于外卖平台而言骑手成本还存在一定规模效应:由于骑手收入存在一定上限,随着骑手的日单量越大,单笔外卖支付骑手成本会逐渐降低。

同时做出重要假设:

1) 2019年起饿了么发力,降低佣金率和消费者实际支付的配送费;因此重要假设为2019年takerate下降,且客户支付的配送费下降。

2) 假设骑手均为专职骑手。

3) 已分部预测2018-2020三年集团到店酒旅+新业务的GMV分别为2,538亿、3,249亿、4,104亿,假设集团总费用按总GMV的增长速度同比扩大,外卖部门需分摊的集团费用则按外卖GMV占比进行分摊。

3、外卖收入成本模型

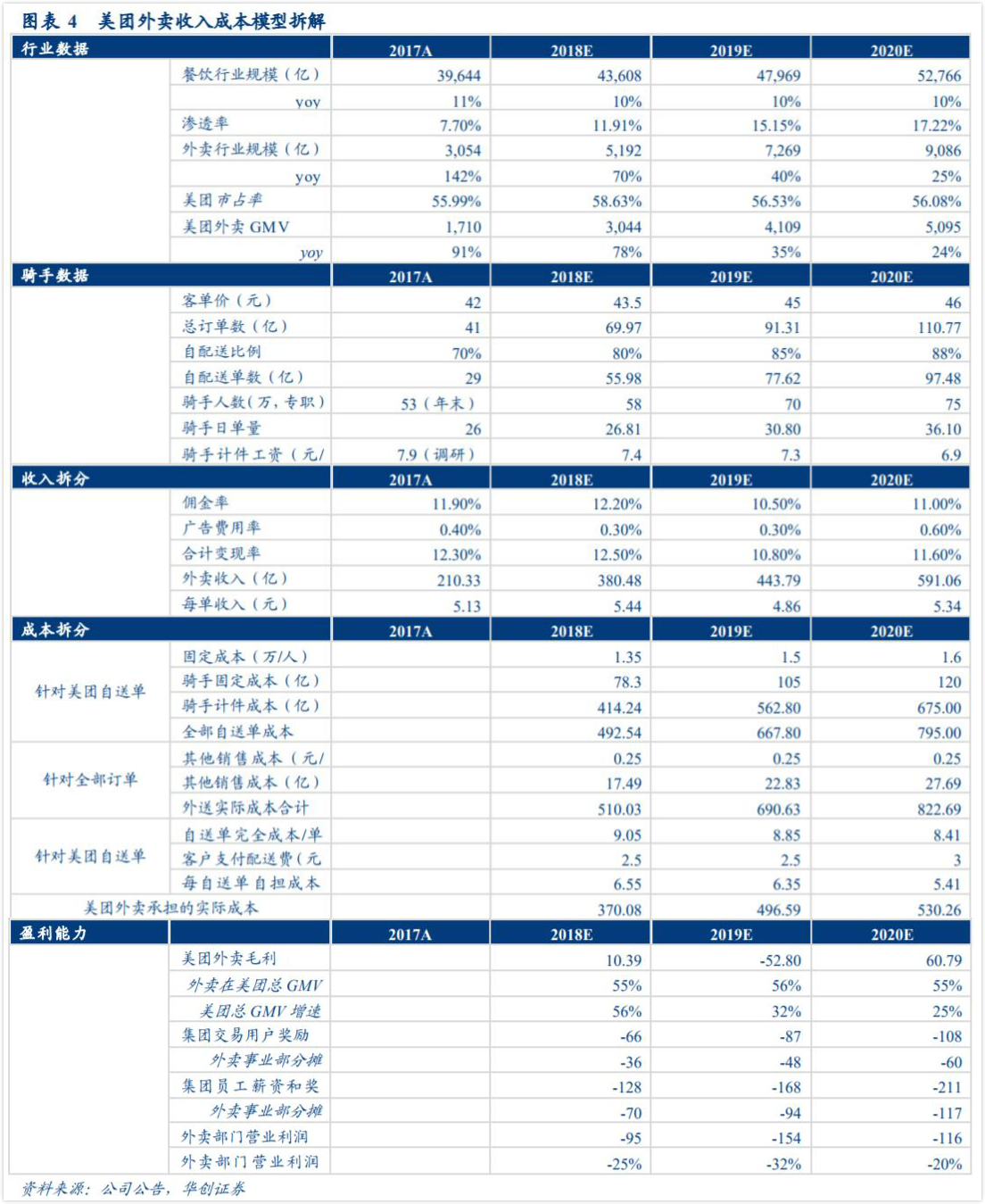

由以上分析和假设我们即可拆解出美团外卖部分的收入成本模型如下:

可以看到,在以上假设下,美团外卖部门作为事业部(仅考核部门毛利),盈亏平衡约在2020年实现;如果算上集团SA&G和用户补贴费用的分摊,则盈利时点还会被推后。

模型中最敏感的因素为变现率和日单量,前者由竞争水平即市占率决定,直接决定收入;日单量则为成本中最重要变量,规模效应下决定每单的计件收入。

(三) 变现率和日单量敏感性分析

1、美团外卖变现率提升空间

如果外卖市场竞争结束,寡头双方固守既有格局,则变现率均有提升空间。参照国外同业水平来看:

1) 美国外卖平台公司Grubhub在受到强竞争、未形成垄断地位的情况下,收取12.5%的基础佣金,0%、2.5%、7.5%、17.5%的广告排名佣金率,但Grubhub规模远较美团为小,2017年GMV为37亿美元远小于美团。

2) 英国外卖平台公司Justeat的佣金率为12%,但英国餐饮线上化率为35%(远低于中国80%),Justeat在英国市占率超过80%(美团约60%),具有较高的参考价值。

目前美团的佣金率11.9%,在不同情况下收取10%-25%不等,大致情况为:独家自配送10%,非独家自配送15%,独家专送18%,非独家专送25%。

佣金率根据骑手配置及是否独家决定,我们认为保持12%、未来上升到13-15%是可能的,佣金率上限可以看到15%-20%。此外,中国外卖市场线上化率达80%,线上渠道的议价能力极强,我们认为广告排名收入未来有望大幅提升,从目前0.4%的GMV占比提升到1-3%。

2、日单量对单件外送成本和骑手规模的影响

根据招股书数据,17年美团专职外卖骑手日单量26单。

随着配送网络效率提升,骑手配送的日单量逐步提高,按1000元底薪为基础,我们预测日单量在乐观情况下达到平均每日每骑手36.1件,在保守估计下日单量也能达到平均每日每骑手30.8件,对应的骑手单件计件收入从7.9元分别下降至7.4元、7.3元、6.9元。

另外,在一定订单量(GMV/客单价)和自配送比例下,单个骑手日单量的提升也会使得专送骑手规模相对缩小,使得外送整体成本下降。

3、敏感性分析测算

我们针对外卖变现率(由行业竞争水平即市占率决定)和日单量(决定了单件计件成本和骑手规模)两个变量进行敏感性分析,前者影响着收入端变化,后者影响成本端变化,由此测算两者在不同情况下对美团外卖业务盈亏平衡时点的影响。

按上文计算,美团外卖在60%的市占率(整体日单量近3300万)下提高骑手日单量至乐观情况的36.1单/天,则在2020年实现集团费用分摊后的盈亏平衡,有39亿元的营业利润。而在竞争劣势(市占率下降至55%,整体日单量3018万)的情况下,则难以依靠骑手日单量的提高来实现正营业利润。

如果在难以盈亏平衡的情况下,假设不再进行新的融资,按目前美团点评的经营现状和烧钱速度,美团账上现金及现金等价物能支撑多长时间呢?

做简单预判:将公司最新一期包含摩拜的经营数据——2018Q3单季度公司经调整亏损净额为-24.64亿作为未来每个季度的烧钱规模,而将2018Q3季末469.21亿的现金及现金等价物作为资金池,简单测算即可知,账上现金足以支撑美团维持现有烧钱速度,持久攻坚4-5年。

三、餐厅方:外卖费用率和门店租金率的最优平衡

(一) 餐厅主要成本构成

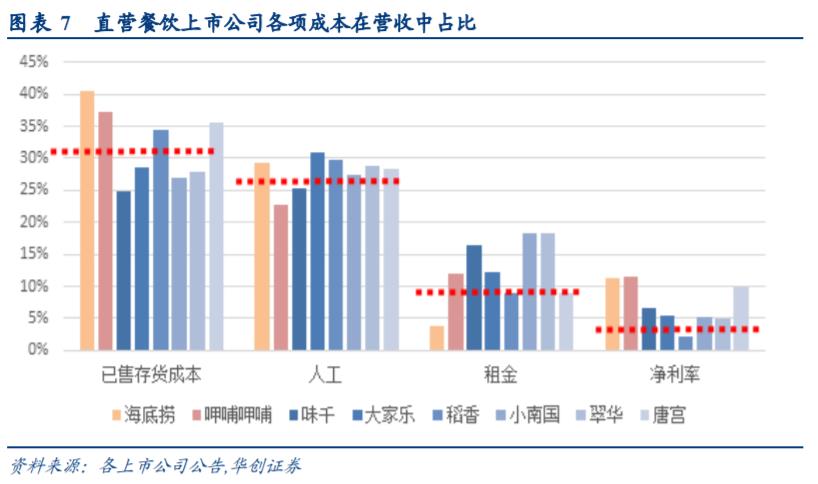

典型的经营情况较好的直营餐饮上市公司各项成本在营收中占比大约为:

食材成本/COGS:30-40pct

租金成本:10-15pct(成熟品牌在核心商圈的抽佣大约是流水的8-15%)

人力成本:25-30pct(因人力合规问题,非上市公司会稍低)

对于餐厅方来说,外卖的本质是餐饮电商化和零售化,加入平台做外卖业务相当于多一个销售渠道,收入提升较为明显,而参与后产生的主要成本为:平台佣金支出、广告服务费支出、营销成本支出。

其中,营销成本支出在餐厅经营方主要是以店铺满减优惠的形式承担,直接报表体现为扣减收入,而非营销费用。本文中“成本”一说主要是和正规堂食餐厅对比;对于非堂食的外卖专营店,定价策略本身为满减优惠而定,菜单价格虚高,折扣巨大,不列入营销成本考虑。

而对餐厅而言,由餐厅自行承担的满减是把双刃剑。理论上外卖业务由于边际成本较低,EBITDA率更高,收益更高。

但为了争夺外卖平台上的流量,餐厅常常采用如100-50、60-30、30-15的大额满减补贴,或者推出特定的特价优惠套餐,价格往往是原始售价的五折左右。

我们统计了部分连锁餐饮品牌在外卖平台上的各单品销量,部分折扣套餐销售占比达到全店的40%左右,可见特价优惠已成为部分餐厅外卖渠道的主力。

这部分的促销成本难以忽略,因此我们在后面的餐饮单店模型中也给出5%的外卖促销率的假设。

(二) 外卖佣金率的理论上限

如果不面临激烈的外部环境变化(如多家平台方打价格战),在商家不承担配送费情况下,变现率还有提升空间。理论上限拆算如下:

正规餐厅

餐饮行业的租金支出占收入水平范围约8%-15%,参与做外卖将付出8-15%的佣金率,相当于以线上佣金代替线下租金,同时对于人力成本边际影响不大。即外卖在边际上产生食材成本、平台扣点,摊薄租金、人力、公共事业费和店面折摊,延长营业时间,增大覆盖半径,对营业利润率是边际提升的。

不考虑外卖推广时期的营销成本(广告、满减优惠等),佣金率极限=租金+人力占比≈28%-35%。

小店

无门店/小门店的餐饮店以外卖形式为主,这类餐饮店的特征是食材占比低、店租极低甚至没有,人力成本较低。

根据我们的草根调研,对于典型的专送外卖、客单价20元的餐饮店,5-10平米小店+老板和帮工两人经营,20%食材成本,在扣除平台佣金(15%-20%)后,净利率可达25%-40%。

对于此类企业,外卖平台决定其生死,在“窒息扣点率”出现之前,都会选择和平台合作。佣金率极限=现有扣点+净利润≈45%。

我们更多将外卖看成餐饮的一个渠道,外卖平台抽佣接近于商场租金性质,极限上付出15-20%的渠道费完全符合商业逻辑。考虑双寡头格局,认为价格战结束之后,维持15%左右的扣点率水平是合理的。

(三) 餐厅参与外卖的成本临界点

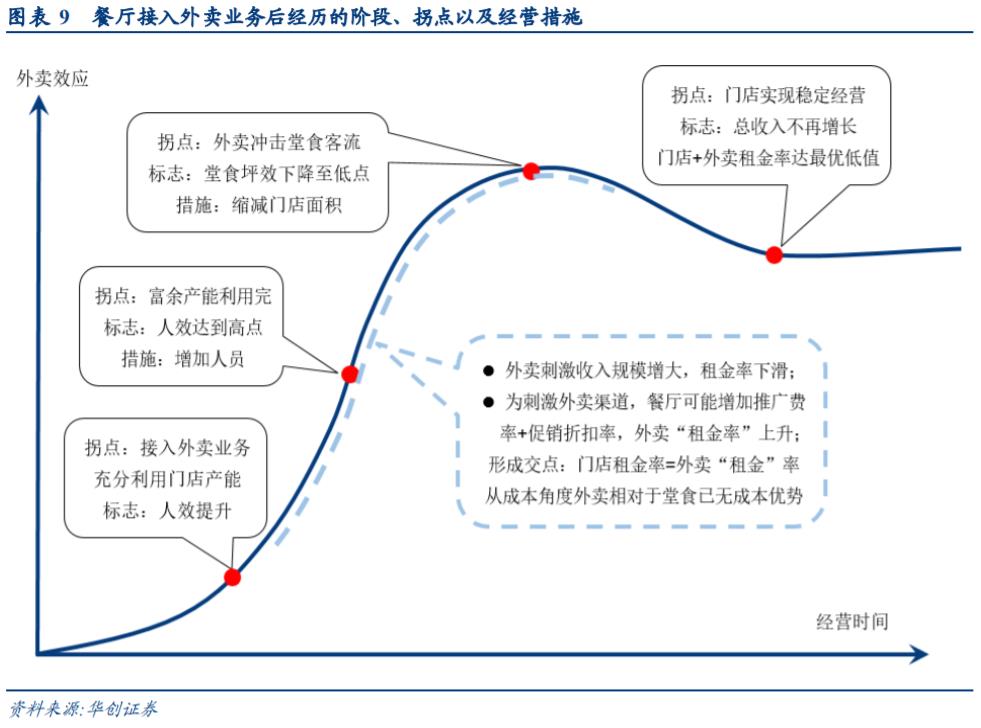

最初餐厅接入外卖,可看做用富余的人力和后厨最大化了门店产能,此时相当于在付出一定租金(外卖佣金率)和边际食材成本的情况下,扩大了规模,获得了增量。

但随着外卖规模逐渐扩大,原有产能已充分利用完毕后不得不需要增加产能(人员甚至后厨面积)以应对外卖刺激下快速增长的收入规模,那何时才是一个成本最优的临界点?

如果外卖规模继续扩大,更多堂食消费者也转向外卖渠道,外卖渠道不再全是增量,而逐渐冲击到原有门店客流的存量,门店租赁面积是否会缩小最终成为如瑞幸咖啡的Luckin外送店模式,形成餐饮去门店化趋势?

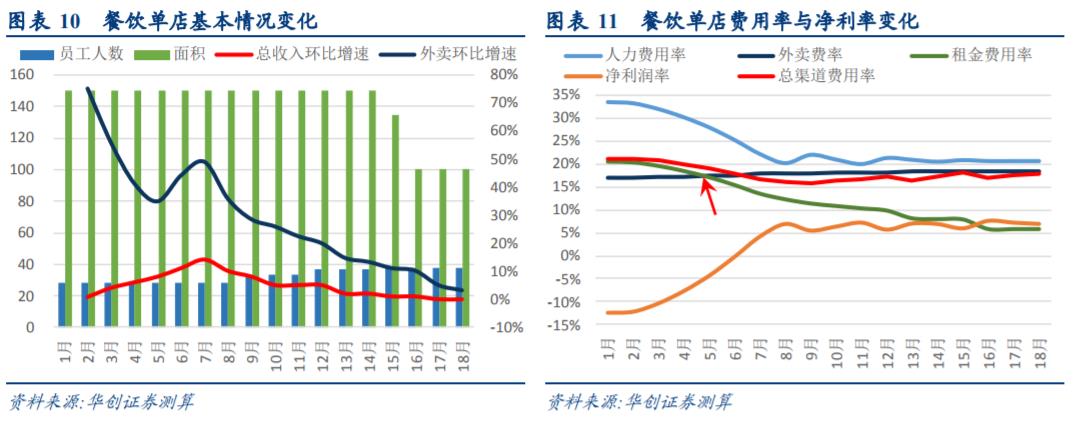

为解决以上疑惑,我们调研多家一线城市30-40元客单价、客群与外卖高度重合的正规餐厅,选取广州中心区位某面食连锁为原型,建立餐饮单店模型,模拟了一家餐厅接入外卖业务之后的18个月经营情况,由此试图解析出对于餐厅而言外卖业务的几个阶段和重要拐点。

我们就该餐饮单店模型给出了几项重要假设:

变动成本:

随总收入变动的成本率——食材成本35%、公共事业4%、营运物料2%、管理费用率10%、折摊费率7%,随外卖收入变动的成本率——佣金率12%,折扣率5%、推广费率0-1.5%分6档刺激外卖规模增长。

相对固定的成本:日租金15元/平/日,人均月工资4200元/月

人效、坪效的平均值分别约为23w/人/年、3.3w/平/年

为简化模型,假设产能扩张只需要补充人力,不需要补充后厨面积,经营18个月后该门店完全成熟实现稳定经营,收入规模不再增长,外卖收入最终占比达到65%

第一阶段:1月餐厅接入外卖业务,1-7月门店产能未充分利用前,维持原有门店面积和人力成本下增加整体收入。一方面增量业务的租金率即外卖费用率(12%平台佣金率+1~0.5%的推广费率+5%折扣促销率)最初小于门店租金率,另一方面门店租金率和人力成本率一直下滑,整体净利率快速上升。

第二阶段:8月门店产能充分利用(拐点指标——人效达到最高限值25w/人/年),人员超负荷作业,此时不得不增加人手。因此9月门店增加5名员工,使人效降至合理23w水平左右。但外卖业务继续高速增长,3个月后再次触达25w以上,从而12月再增加4名员工,15月再增加1名。由此人力成本率上升导致净利率下滑。

第三阶段:10月外卖占比逐渐提升至30%以上,开始冲击堂食消费(拐点指标——堂食坪效下滑至3.2w/平/年以下),于是15月将门店面积从160平缩减至135平以将坪效重新提升至 3.5w以上;17月外卖占比已超过60%,门店缩减后坪效依然下降严重,因此再次缩小面积至 100 平。由此使租金率快速下降,净利率小幅提升。

第四阶段:多次增加人员(控制人效高压线)、减少面积(控制堂食坪效低压线),同时外卖增速放缓、占比稳定后,单店经营基本稳定,总收入规模不再增长,净利率保持在6%左右。整体租金率(门店+外卖租金率)达到最优化的低值。

在毛利率和其他变动成本(公共事业、营运物料、管理费、折摊)费用率不变的情况下,从单店建模中我们可得以下结论:

1、外卖渠道的费用率理论上可以比餐饮原有的门店租金率(通常是10~15%)更高,因为收入规模扩大同时还降低人力成本率,即使外卖渠道成本高于租金率,净利率依然会提升。

2、外卖和门店作为餐饮的两个客流来源,均存在各自的渠道成本,总渠道费用率与门店、外卖两个的渠道费率和收入规模占比相关。

3、加入外卖渠道之后对经营的调整关键是使总渠道费用率和人力成本率最低的优化,在总体收入规模增长停滞、人力产能不再需要变化之后,关键是总渠道费用率的最低优化。

4、一旦外卖从增量变为冲击存量时,采取降低门店租金率的门店小型化、去门店化措施是有必要。总渠道费用率的优化最终即是外卖费用率和门店租金率之间达到合适的平衡。

消费者:配送费承担上限几何

我们探讨了外卖平台和餐厅作为供给方两大参与者的经营决策,而对于需求方消费者而言,实际能承受的外送费上限水平如何,我们从以下三个方面展开讨论。

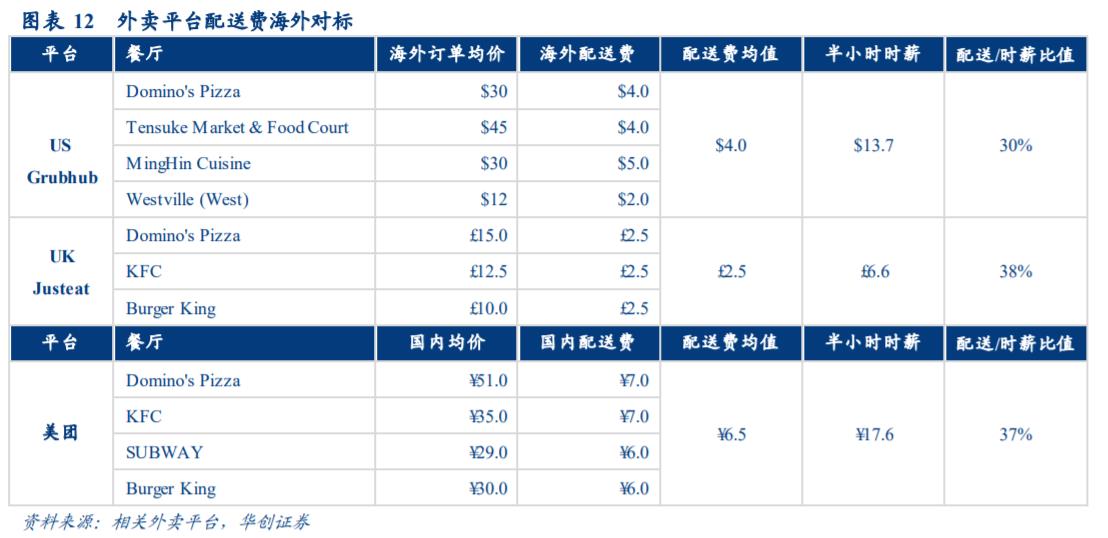

(一) 海外外卖行业配送费用对标

对标海外,从配送费占订单均价的比例来看,美国Grubhub配送费均值在$4左右,英国Justeat配送费均在£2.5,占订单均价的比例集中集中在17~24%左右,而国内外卖平台美团的配送费占比约在16~20%。

从配送费和半小时(通常是外卖配送时间)时薪比值来看,取美国劳工部公布的最新私人非农企业员工半小时时薪为$13.7,取英国统计局平均半小时时薪为£6.6,配送费与半小时时薪的比例分别为30%、38%。

取我国国家统计局公布的城镇单位就业人员平均工资换算为半小时为¥17.6,比例为37%,尚在欧美对标的合理区间。

(二) 消费者机会成本的角度

从消费者机会成本的角度,选择外卖节省了外出就餐来回半小时的路途时间,外卖决策的机会成本可视为半小时的可支配收入。2017年我国城镇居民人均可支配收入均值和中值分别为36,396元、33,834元,换算到半小时可支配收入分别为8.6和8元,一线城市达到13~14元。

目前消费者支付的3~6元的配送费相对来说可以承受,还尚存在一定的提升空间。

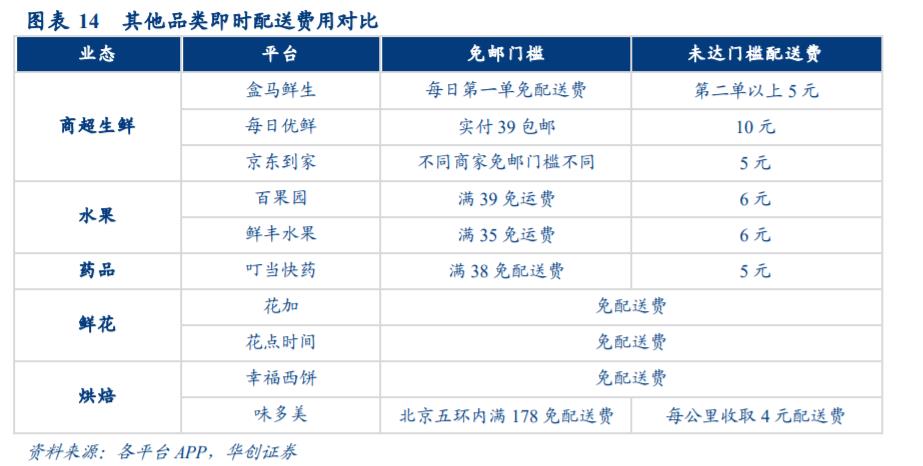

(三) 其他品类即时配送费用对比

从其他即时配送服务进行对比的角度,可以看到水果配送费约6元/单,药品、商超约5元/单左右,免运费门槛也基本在35~40元区间,这也是外卖的客单价区间,但外卖行业目前已少见满一定消费额配送费全免的情况,更多是以店铺满减、优惠券补贴的形式,可见外卖行业发展已过纯烧钱阶段,烧钱力度不如其他商超生鲜的到家模式。

而鲜花、烘焙等低频、高客单品类则基本免配送费,配送费基本“内化”在售价里,配送成本也已由高毛利消化掉。

从品类比较来看,外卖已是到家模式中配送费最为“外化”的品类,相当于为其他品类培养配送付费的消费习惯,未来提升消费者对即时配送费的最高承受上限,外卖都无疑成为“先驱”会走在前列。

我国O2O行业习惯用烧钱培育用户习惯,而非让用户支付溢价购买便捷;外卖的盈利依靠市场格局稳定之后,慢慢利用惰性的不可逆,减少补贴,将外送成本更多转嫁给消费者,甚至最后让消费者习惯“外卖就是应该比堂食贵”。是否能够最终做到,我们拭目以待。

来源/华创证券

作者/王薇娜

物流指闻整理发布

我们期待与您互动,不要吝啬您的建议与意见。

黄刚老师深入交流请加微信:huanggang36

商务合作、爆料、投稿请加微信:logvip56

猎头、跳槽、招聘服务请加微信:headscmhrv

汉森商学院学员申请咨询请加微信:scmschool

线下活动、峰会合作请加微信:scmgroup

投稿邮箱:tougao@headscm.com

扫描二维码

扫描二维码汉森总部电话11:010-62656566(工作时间:周一至周五 9:30-18:30) 地址:北京市亦庄经济技术开发区荣华南路13号中航国际广场L1栋9层